資金繰りの方法(資金難の解消方法)

『黒字倒産って、ご存じですか。』

収支をみたら「黒字」なのに倒産した、というケースです。常識的には、考えられないことですね。

でも、実際には、良くあることなのです。それは、「売上=現金入金」ではないからです。現実には、売上して直ぐに現金化するケースの方が少ないのです。特に大きな企業との商談になると、20日で締めて、翌月10日の手形支払というケースがあります。その場合、手形が現金化するのが、さらに90日位後になることもざらにあります。

ですから、仕入れ資金や経費、給料等を毎月現金で支払う額が多い場合は、その3か月超の間の資金がなくなって支払ができなくなり、倒産に追いやられるということです。ですから、”資金繰り”は、すべて現金取引している場合を除き、事業経営では、最も重要といえます。

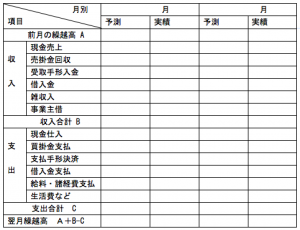

では、どうしたら良いか。それは、毎月の現金の収支をつけることです。これがいわゆる「資金繰り表」です。典型的なものは、以下のとおりです。

このような、表を毎月作成することで、資金難を予測して、適切な対策に役立てることができるようになります。前述の「運転資金」の借入を申し込む際には、必ず必要となります。

▼すでに、資金がぎりぎりの状態という方に

まず、仕入れ先や外注先に「支払条件の変更」を打診してみてください、その際、注意すべきは、支払条件変更によって、程度の悪い商材が入荷されたり、入荷が遅れたりといったこれまでの信頼関係が崩れないように注意すべきです。

当然、仕入れ先等の責任者に、事情を良く説明することが重要です。その場合、包み隠さずに、これまでの信頼関係をとても大切にしていることや前述の「資金繰り表」を示して、真摯な態度で臨むことが大切です。事業主のよけいなプライドが資金繰りを悪化させている原因かもしれません。

次に、金融機関への交渉です。特に、借入金が過多となっている事業所では、これが最も有効な手立てとなるケースが多いです。

借入金の毎月の返済額を下げてもらうか、一次的に元金の支払いを止めて、金利のみの支払いというという方法です。特に、前述した「制度融資」の場合は、金融機関も相談に乗ってくれるケースが多いです。それは、「京都信用保証協会」という公的保証人をたてているからです。その場合は、前述した「資金繰り表」の中の借入金支払額をいくら減額すれば、うまく資金が回っていくかというところまでの「借入金の条件変更」をした、資金繰り表を作り直して、金融機関に相談にいけば、必ず解決策がみつかります。

ぜひ、試してみてください。

▼決して、してはならないこと。

安心・安全で確実な経営を望む方は、例え大手金融機関が実施しているとはいえども、絶対に安易に借入ができる「ビジネスローン」などでは借入してはいけません。今、世の中は空前の「デフレ」で、価格に転嫁できない時代ですから、年率8%以上の金利を支払って、経営が順調にできる企業は極めて少ないと言えます。

さらに、受取手形を安易に割引してはいけません。これは、ビジネスローンをしているのと同じような金利負担となります。割引利率を10%以上もとっているケースが多いからです。

▼友人や知人に保証人を頼まれたら

断るべきです。保証人の成合で共倒れ倒産が近年多くなっています。前述のように、小規模事業者からすると、京都信用保証協会のような公的保証人で受けられる制度融資の限度額を超える借入金は、借入過多です。ましてや、友人知人から保証人を頼まれて、返済不能となった場合には、連鎖倒産になる場合が多いです。まず、そのような友人知人が事業者ならば、八幡商工会に相談にご相談ください。経営支援員が親切丁寧に対応いたします。